Private bedrijven

Private equity is geld dat wordt belegd in aandelen van bedrijven, maar niet via de beurs. De term wordt meestal gebruikt voor het geld dat door investeringsfondsen en andere financiële partijen wordt geinvesteerd in bedrijven.

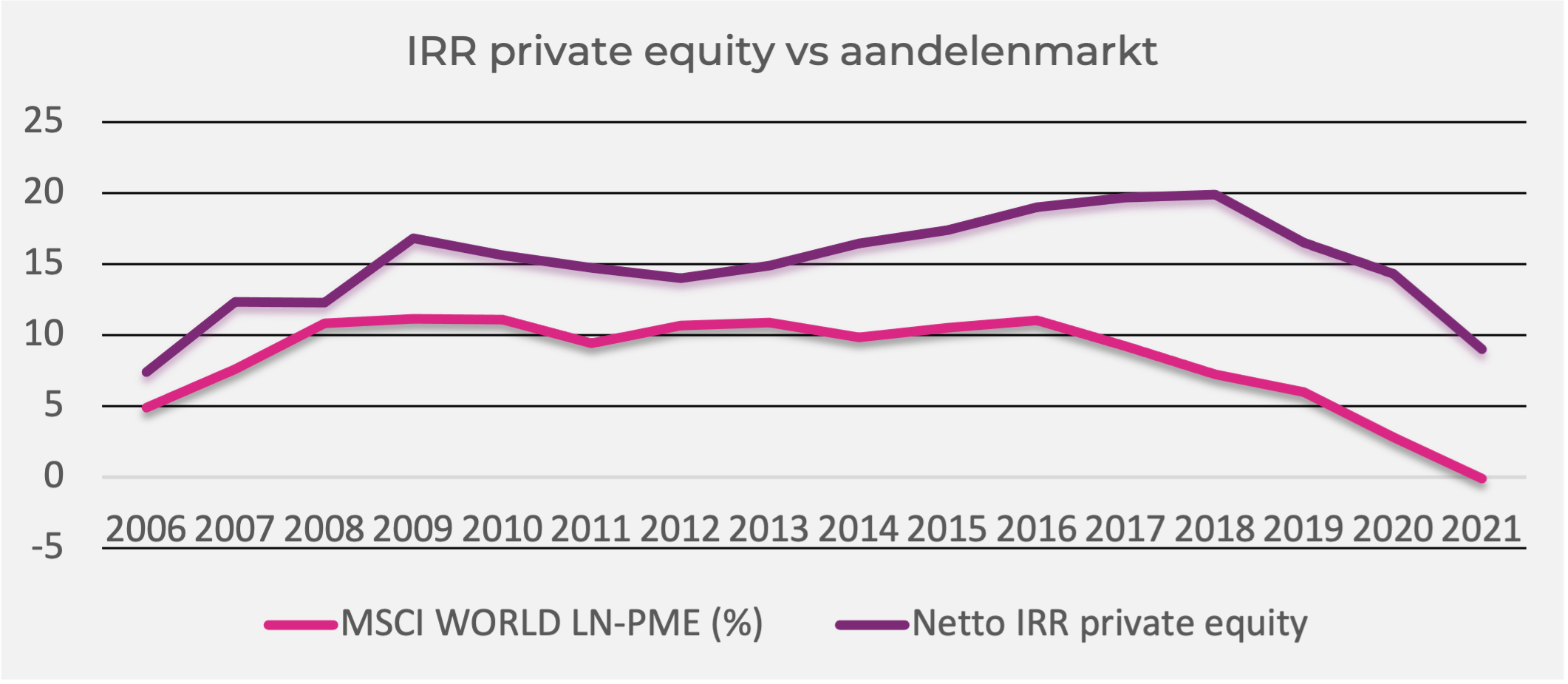

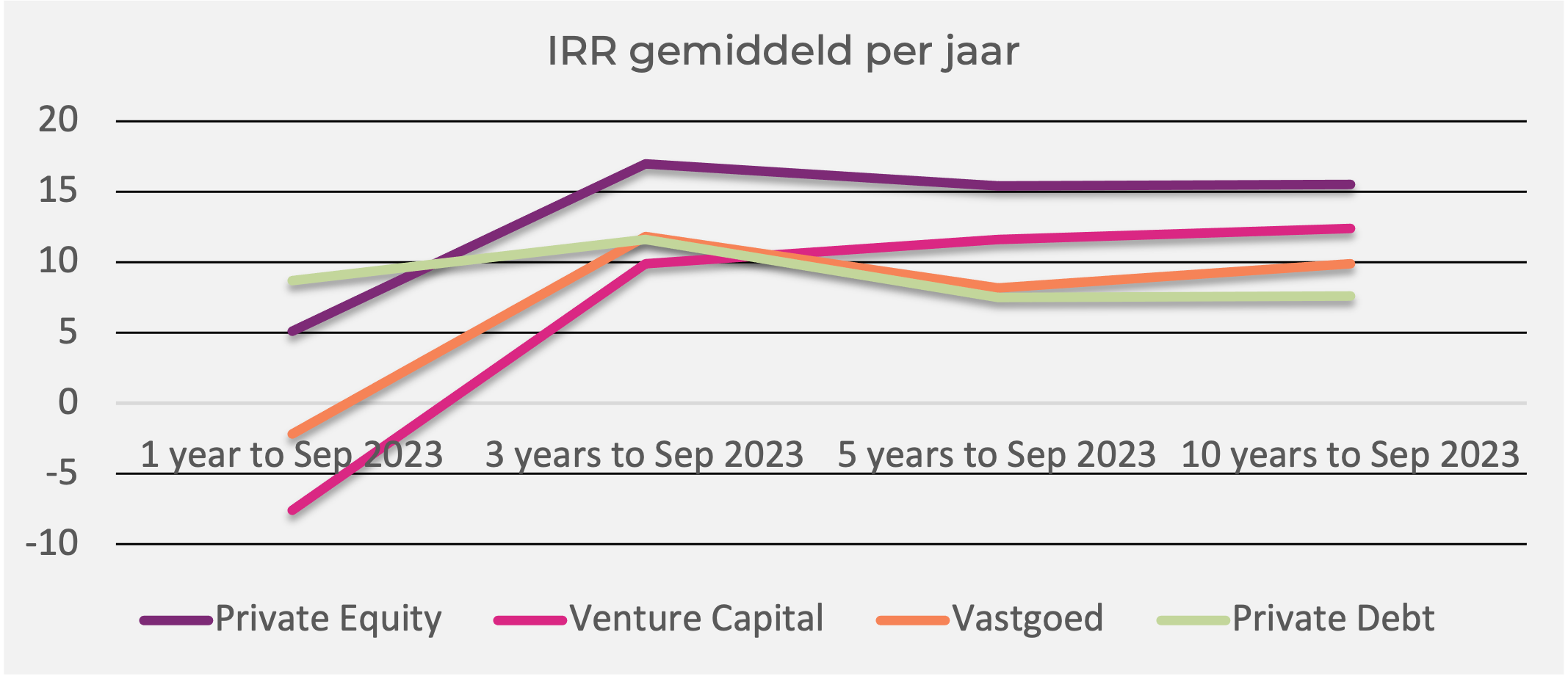

De beleggingscategorie behoort historisch gezien tot één van de best renderende.

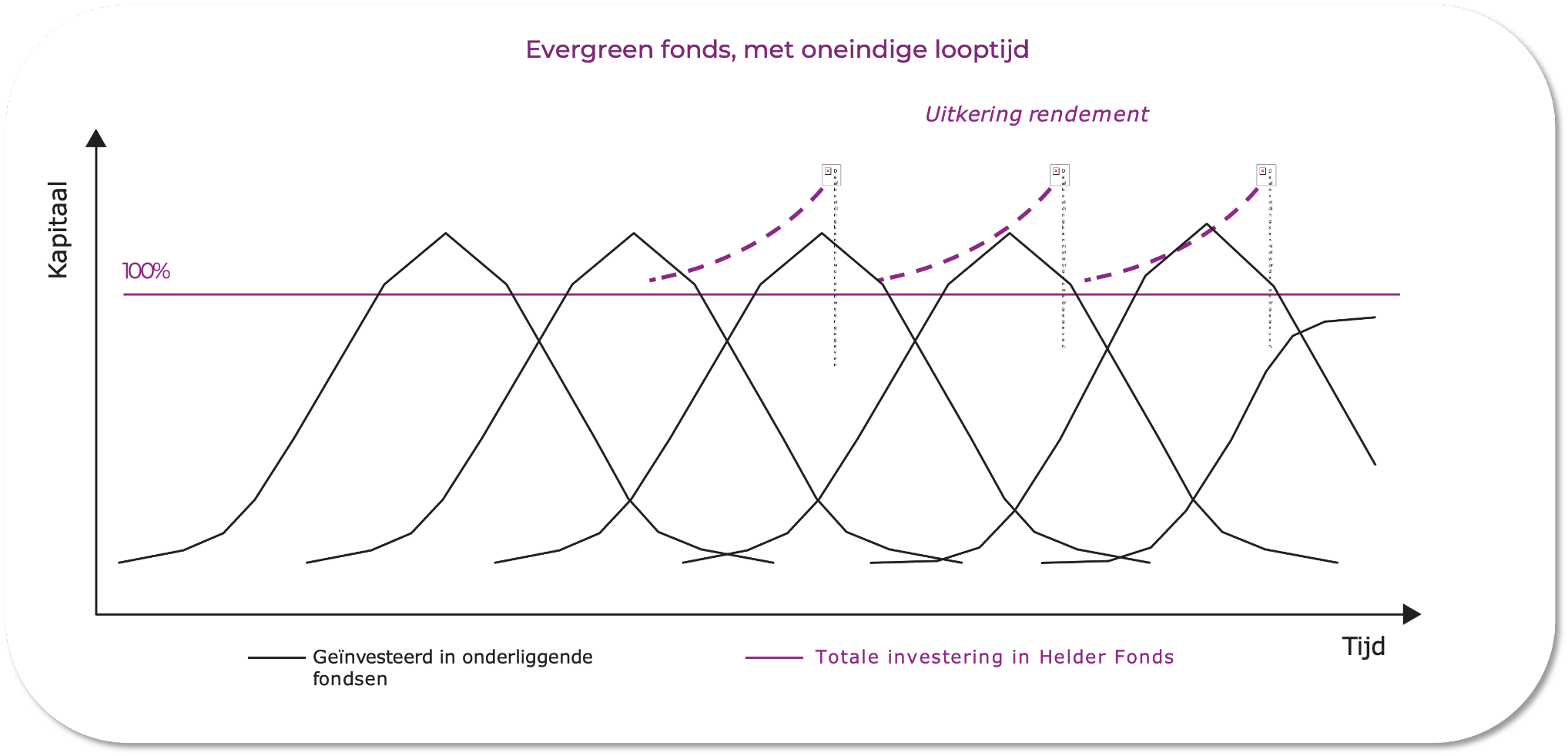

Van oudsher was private equity vooral geschikt voor grote (institutionele) investeerders. Dat komt onder andere door de hoge instapdrempels per fonds en door de noodzaak van voldoende spreiding van je belegging. Ook is het maken van een goede selectie uit het aanbod ingewikkeld en tijdrovend.